미국 주식 투자하다 보면 언젠가 한 번은 꼭 마주치게 되는 질문이 있습니다. “미국 주식 세금… 이거 어떻게 계산되는 거지?”

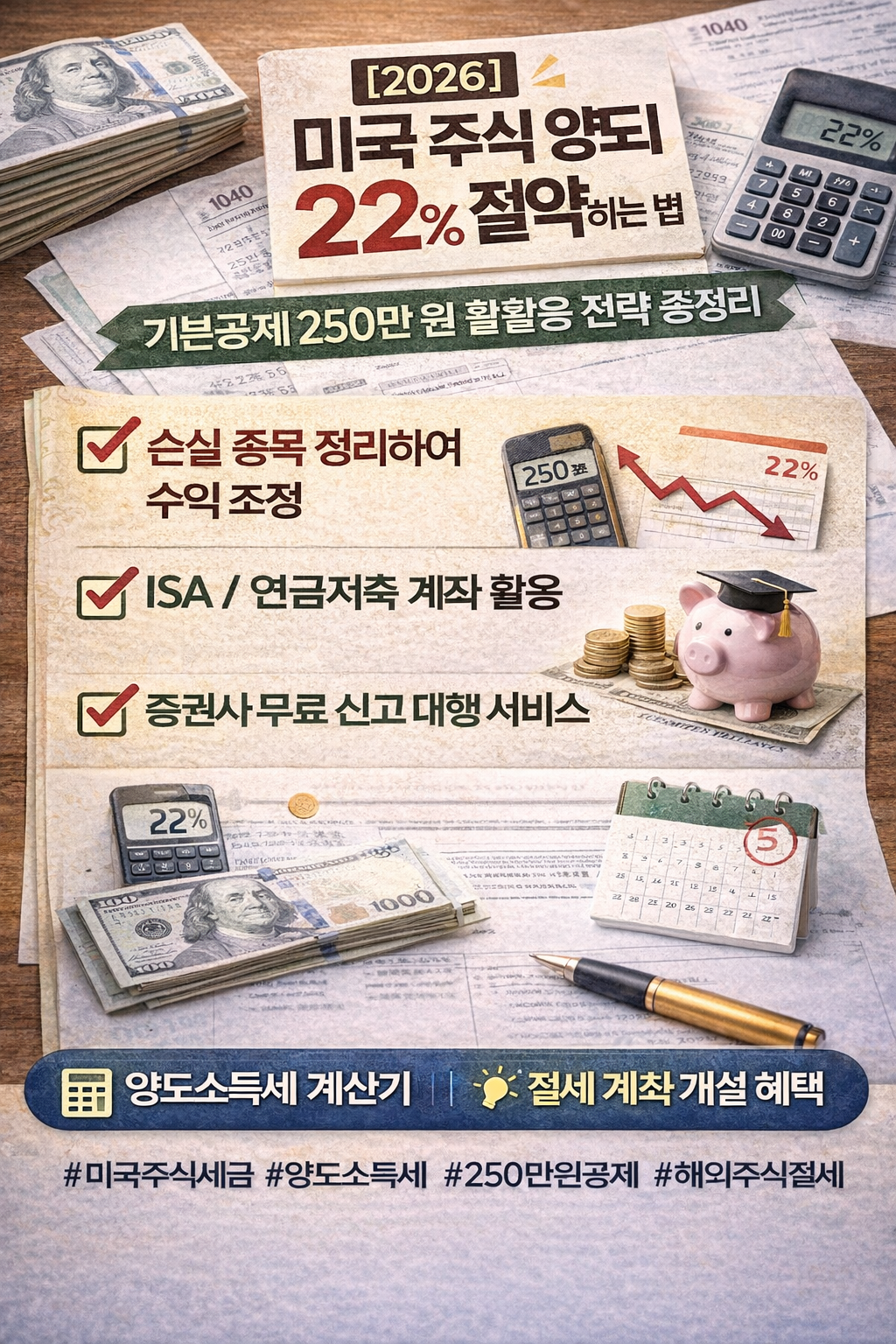

특히 수익이 조금이라도 나기 시작하면 양도소득세 22%라는 숫자가 체감되기 시작합니다. 그런데 다행히도, 제대로 알면 합법적으로 줄일 수 있는 방법들이 꽤 있습니다.

오늘은 2026년 기준으로 미국 주식 세금 구조부터 기본공제 250만 원 활용법, 그리고 실제로 많이 쓰는 절세 전략까지 차분하게 정리해볼게요.

① 미국 주식 세금, 딱 이것만 기억하면 됩니다

미국 주식 세금은 크게 두 가지로 나뉩니다.

- 양도소득세 : 주식을 팔아서 생긴 차익에 부과

- 배당소득세 : 배당금에 대해 자동 원천징수

✔️ 양도소득세 (중요)

- 세율: 22% (지방세 포함)

- 과세 대상: 연간 해외주식 매매 차익

- 신고 시기: 다음 해 5월 종합소득세 기간

✔️ 배당소득세

- 미국에서 15% 원천징수

- 국내에서 별도 신고 필요 없는 경우가 대부분

👉 즉, 우리가 신경 써야 할 핵심은 양도소득세입니다.

② 기본공제 250만 원, 이걸 안 쓰면 진짜 손해

미국 주식 양도소득에는 연간 250만 원 기본공제가 적용됩니다.

이 말은 곧,

- 연간 수익이 250만 원 이하 → 세금 없음

- 300만 원 수익 → 50만 원만 과세

그래서 많은 투자자들이 연말에 수익을 조절합니다.

📌 현실적인 활용 전략

- 수익이 250만 원 근처라면 추가 매도 보류

- 수익 초과가 예상되면 손실 종목 함께 정리

이게 흔히 말하는 ‘선취매·분할매도 전략’의 이유입니다.

③ 손실 종목 확정 매도, 생각보다 많이 씁니다

조금 꺼려지긴 하지만, 세금 측면에서는 아주 현실적인 방법이 있습니다.

바로 손실이 난 종목을 연말에 확정 매도하는 방식입니다.

- 수익 종목 +300만 원

- 손실 종목 -100만 원

- 과세 대상 수익 → 200만 원

👉 이 경우 250만 원 기본공제 안에 들어오기 때문에 양도세를 내지 않아도 됩니다.

물론, 단순히 세금 때문에 좋은 종목을 팔 필요는 없습니다.

다만 “어차피 정리할 생각이 있던 종목”이라면 세금 계산까지 같이 보는 게 맞습니다.

④ 증권사 양도세 신고 대행, 생각보다 편합니다

“신고가 너무 복잡할 것 같아서 걱정된다”는 분들 많습니다.

요즘은 대부분의 주요 증권사에서 미국 주식 양도세 신고 대행 서비스를 제공합니다.

| 증권사 | 신고 대행 | 신청 시기 |

|---|---|---|

| 키움증권 | 무료/유료 선택 | 4~5월 |

| 미래에셋 | 대행 가능 | 4월 중 공지 |

| 삼성증권 | 대행 가능 | 사전 신청 |

👉 여러 증권사를 이용했다면 합산 계산이 필요하다는 점만 주의하세요.

⑤ ISA·연금저축으로 절세하는 방법

미국 주식을 장기 투자할 생각이라면, 계좌 선택 자체가 절세 전략이 됩니다.

✔️ ISA 계좌

- 일정 금액까지 비과세

- 초과분도 9.9% 저율 과세

✔️ 연금저축/IRP

- 매도 시 세금 이연

- 연금 수령 시 낮은 세율 적용

단기 매매보다는 장기 투자자에게 유리한 구조입니다.

⑥ 자주 묻는 질문 (FAQ)

Q. 미국 주식 손해 봤는데도 신고해야 하나요?

A. 연간 전체 기준으로 손실이라면 신고 의무는 없습니다.

Q. 배당금도 250만 원 공제되나요?

A. 아니요. 기본공제는 양도소득에만 적용됩니다.

Q. ETF도 똑같이 적용되나요?

A. 네. 해외 ETF도 미국 주식과 동일하게 과세됩니다.

⑦ 바로가기

마무리

미국 주식 세금은 모르면 그냥 내는 세금이고, 알면 줄일 수 있는 세금입니다.

특히 기본공제 250만 원은 매년 리셋되기 때문에 연말 한 번만 신경 써도 차이가 큽니다.

투자 수익을 지키는 것도 결국 투자의 일부라는 점, 이번 기회에 꼭 한 번 정리해보세요.